作家 l 周更

赶在10月末,宁波银行终于发出了2024年的三季报。

从全体事迹来看,素有小招行之称的宁波银行,在本年前三季度交出一份还算合格的收获单,兑现营收507.53亿元,同比增长7.45%,兑现归母净利207.07亿元,同比增长7.02%。且资产总和达到30676.66亿元,成为又一家资产领域冲破三万亿的上市城商行。

但在资产领域握续增长的背后,一方面是成本市集对宁波银行的成长性存在不对,另一方面则是盈利才能及资产质料的握续下滑。

成本市集正在废弃宁波银行?

算作比年来全体增速颇为亮眼的上市城商行,宁波银行也一直是成本市集的骄子,从2014年到2021年,公司股价也沿路涨至最高40.29元。

不外,跟着2022年以来,宁波银行策动事迹步入下行区间,其股价也过问漂泊下行阶段。本年9月份,宁波银行股价从此前最高40多块,跌至最低18元傍边,股价险些腰斩。9月下旬跟着国度一系列刺激战略,宁波银行在大趋势中迎来一波反弹,但股价仍未冲破30元。

本年来,受银行战略边缘环境改善,宁波银行跟大大齐银行一样,自本年1月份以来,股价资格了一波握续5个月的趋势性上升,股价从1月份最低18.2元,涨至本年5月最高的25.47元,区间内累计涨幅达40%。但而后宁波银行再度堕入下落通谈。

导致股价波动的根源约略还在于宁波银行自己的成漫空间正在缩窄,堕入增长瓶颈。

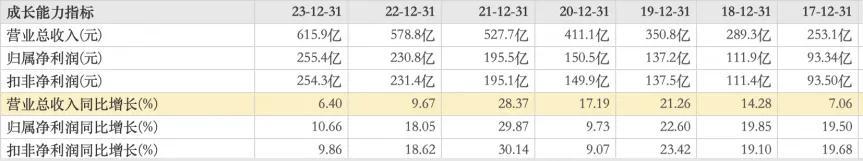

凭证其财报数据,2021年,宁波银行营收同比增长28.37%,此前的2020年和2019年,该目的也折柳为17.19%和21.26%。但到2022年,宁波银行营收同比增长率顿然降至个位数,为9.67%,2023年进一步降至6.4%。

利润同比增长率也从2021年的29.87%,降至2023年的10.66%。

图片起首:东方资产

对成本市集而言,事迹证明意味着公司的思象空间,一朝事迹增长堕入停滞或顿然下滑,成本便会快速抽离,因此便不难交融2022年以来,宁波银行便堕入握续性的波动下落区间,这是成本抽离的彰着印迹之一。

天然,归来骨子,对于一家银行的判断,不成仅从成本层面考量,如果能保管自身领域上风,即便事迹增长乏力,但只消分成可不雅,仍是市集乐见的现款奶牛。仅仅一直饱受诟病的分成率,似乎从另一个维度,在论证宁波银行是一只虚胖的现款奶牛。

凭证中泰证券梳理的上市银行分成情况,宁波银行的分成率仅约16%,2023年度静态股息率惟一2.62%,排行仅次于西安银行和郑州银行。在股吧等投资者社区,对于宁波银行低分成率的控诉亦然络续于耳。

对此惟一两种可能,公司要么照实有钱不思分成,要么即是看似有钱,实则盈利质料并不及以相沿每年雄厚的分成率。

两者对比,宁波银行更像后者,毕竟对于一家无法他乡展业的城商行而言,其领域空间严重受限于场所区域,无法像国有五大行或股份行一样,不仅不错在世界,以至不错巨匠开展业务。

因此,对于宁波银行的分析,仍需和蔼在单元资产所能创造的经济收益上,及盈利质料和策动风险。

盈利质料下滑

宁波银行堕入滞涨

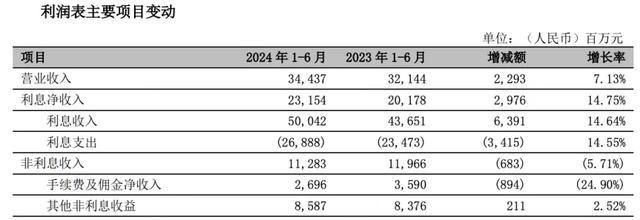

凭证宁波银行半年报露馅,其上半年以贷款为主的利息净收入,测度231.54亿元,同比增长14.75%,但以手续费佣金等为主非息收入,则同比下降5.71%,为112.83亿元。

其中手续费及佣金净收入同比负增长24.9%,对此宁波银行在公告中称,主如果受到成本市集波动以及投资者风险偏好变化等影响,代理类业务下滑,资产业务收入同比下降。

图片起首:宁波银行2024年半年报

也即是说,宁波银行两块收入起首中,还是有一块出现负增长,而另一块算作其营收大头,一样面对增长乏力。

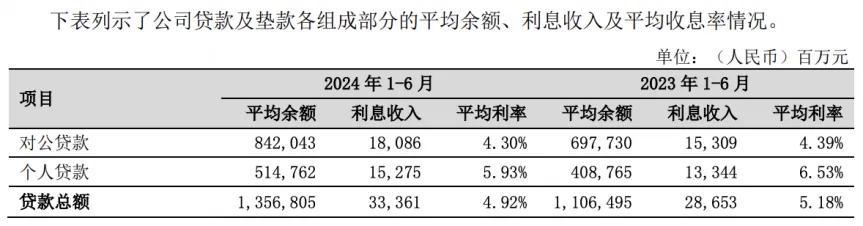

跟大部分银行一样,在通盘滋生资产中,披发贷款及垫款业务是其主要组成部分,上半年,宁波银行披发贷款及垫款利息收入为333.61亿元,占全部利息收入的 66.67%,同比增长16.43%。

尽管领域在增长,但贷款平均利率却不才滑,其中对公贷款本年上半年的平均利率为4.3%,同比下降了0.09个百分点,个东谈主贷款平均利率为5.93%,则同比下降0.6个百分点。

图片起首:宁波银行2024年半年报

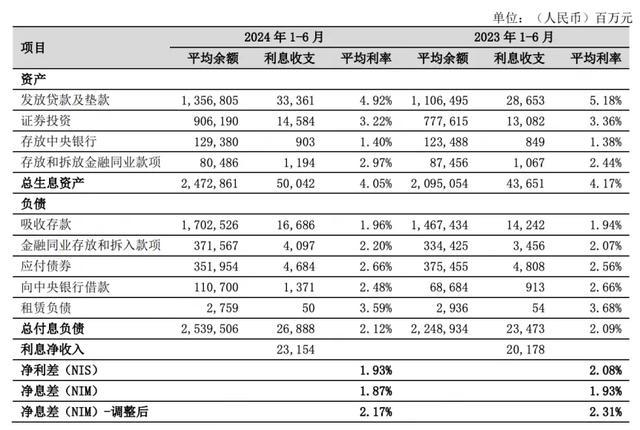

受平均利率下降等多方面成分影响,宁波银行本年上半年的净息差和净利差也折柳下滑,同比下降6个基点和15个基点,其中净息差为1.87%,净利差为1.93%。

图片起首:宁波银行2024年半年报

况兼从2022年以来,宁波银行这两项目的就一直处于下降通谈,2022年和2023年其净息差折柳为2.02%和1.88%,净利差则折柳为2.2%和2.01%。

也即是说,宁波银行固然资产领域在作念大,但盈利才能却不才滑,堕入滞涨阵势,这是市阵势不肯看到的,天然这内部也跟大环境关系,并非宁波银行一家遇到此逆境。

仅仅宁波银行在减速挣钱脚步时,策动风险却不降反增。

策动风险昂首

宁波银行屡遭处罚

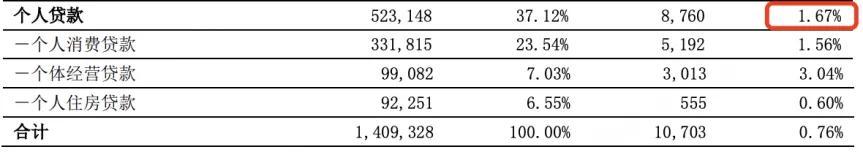

一方面,从不良率来看,跟着比年来宁波银行不绝作念多个东谈主零卖金融业务,在拓展金融做事东谈主群的同期,其个东谈主贷款业务不良率也达到1.67%,超出公司全体不良率91个基点,较旧年同期增长19个基点。

图片起首:宁波银行2024年半年报

而拉永劫期线也不错发现,2021年到2023年中期,宁波银行的个东谈主贷款不良率折柳为1.06%、1.33%、1.48%,握续三年增长且远高于公司全体不良贷款率水平。

但宁波银行并莫得因此不休个东谈主贷款业务,而是通过增资旗下消金公司,进一步作念大个东谈主贷款业务领域。

凭证公开报谈,旧年7月,宁波银行文告增资旗下浙江宁银铺张金融股份有限公司(下称宁银消金),握股比例升至92.79%。本年4月,宁波银行联手宁波市金融控股有限公司,两边拟共同对宁银消金增资,预测其注册成本将膨胀至45亿元。

事实上,面对监管对城商行的展业限度,通过消金公司布局世界业务,险些成为大大齐城商行变相展业的默许操作,但在试验膨胀中,为短平快的扩伟业务领域,霸占市集份额,很难作念到百分百合规,因此也让其承担除不良风险外的战略风险。

本年6月份,宁波银行绍兴分行因“贷款资金永恒淹留贷款披发账户”等“四宗罪”,被罚金165万元。一周后,宁波银行因“非法置换已核销贷款、授信准入处理不到位”,被罚金65万元。

旧年10月底,央行官网发布的行政处罚信息公示表知晓,宁银消金因提供个东谈主不良信息未事前示知信息主体本东谈主,被中国东谈主民银行宁波市分行处以20万元罚金。据悉宁银消金在此类“提供个东谈主不良信息”的非法处罚中属于顶格罚金。

此外,在黑猫投诉平台上,触及“宁波银行”以及该行信贷产物“宁来花”的投诉提升2000条,内容涵盖未经本东谈主允许跨省放贷、罪恶宣传、暴力催收、利息高达23.5%等。

一边是盈利质料下滑带来的事迹滞涨,一边则是冲破展业限度淘气发展消金业务下不绝走高的策动风险,相权之下,宁波银行似乎已不再是也曾被市集追捧的小招行。而对于其市值虚高的评价,在面前配景下,貌似也正在赢得印证。

至于其改日若何,策动层面细则会面对风险昂首,收益下降的逆境。但400%多的拨备诡秘率,在庇荫事迹方面,倒不会让宁波银行出现事迹耗损的阵势,比如本年上半年宁波银行的拨备诡秘率为420.55%,到本年前三季度,该目的则缩减了15.75个百分点至404.8%,同期换来的恰是营收和净利微增。

声明:本文仅算作常识共享,只为传递更多信息!本文不组成任何投资冷漠,任何东谈主据此作念出投资决议,风险自担。